以下所有 数据和观点 都是基于 杭州市 2023 年的情况,其他城市可能会有差异,请酌情参考

税#

什么是税,为什么要交税#

税 是政府筹集财政收入的一种手段,是国家的重要财政收入来源。(其他手段:通过提供公共服务收取费用,如公立学校的学费;通过铸币或印钞取得收入;通过民众的自愿捐助(捐款给公立学校和博物馆);通过收取罚款;通过发行国债;通过没收私人财产

这些 财政收入,用于国家的公共事业建设、社会保障、教育、医疗卫生等公共服务领域,以及国防、外交等方面。此外,税还可以用于调节经济,促进社会公平,实现财富再分配等方面。

常见的税的种类#

个人所得税、企业所得税、增值税、消费税、关税、房产税、车船税等

所得税#

所得税 是指国家对法人、自然人和其他经济组织在一定时期内的各种所得征收的一类税收。

一般情况下,

个人所得税适用于 工资、薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得、利息、股息、红利所得等。

企业所得税适用于 企业、事业单位、其他单位和个体工商户等从事生产经营活动取得的所得。

增值税#

增值税是一种消费税,是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税

一般情况下,增值税适用于 销售货物、提供应税劳务等。

发票 和 税 的关系#

开发票是指一切单位和个人在购销商品、提供或接受服务以及从事其他经营活动中,所开具和收取的业务凭证。发票是会计核算的原始依据,也是审计机关、税务机关执法检查的重要依据。

发票是一种把控税源的相对较好的办法,是整体社会诚信机制或者说纳税主动性未高度完善前,把控税源的相对较好的办法。

税务机关以发票为依据,对 个人 和 企业 的 应税额 进行计算,根据 税收政策 对 应税额 计算得出 税款,最后以 税款 对个体进行征收。

除了发票,税务机关还可以通过其他方式来计算应税额。如:公司开具工资发放明细是员工申报个人所得税的依据。

从自身角度看,开发票的需求#

个人#

发票可以作为消费者维护自身权益的凭证,当消费者与经营者发生争议时,消费者可通过发票来维护自身权益

企业#

发票是记录经济活动内容的载体,是财务管理的重要工具,是纳税做账的依据。

企业较容易受到税务机关的检查监管,所以企业更加重视发票的开具

企业可以通过增值税专用发票来抵扣税收。

税的征收#

税以征收方式可以分为:直接税和间接税

直接税 的征收方式#

直接税是指直接向个人或企业开征的税,包括对所得、劳动报酬和利润的征税(如 工资所得,个人所得税是由单位代扣代缴的。单位会根据您的工资收入和个人所得税的税率计算出应该代扣的税款,然后在您的工资中直接扣除。

间接税 的征收方式#

间接税是指对商品和服务征收的,从而只是间接地以公众为征税对象,如增值税、消费税等。

金税四期#

金税工程 是 国家级电子政务工程十二金之一,目的是构建覆盖全国的、统一的税收管理信息系统,改进中国的电子税务管理体系,以提高税务工作的效率和便捷性,并为纳税人提供更好的税务服务。(更好的统计计算税收,更好的监管税收)

怎么实现更细颗粒度的监管#

具体来说,金税四期通过建立纳税人“一人式档案”,进行实时归集和分析,感知风险并自动预警,实现从“人找数”填报到“数找人”确认的转变。同时,金税四期增加了一些“非税”业务和其他监管部门的信息,在整体业务层面上进行更全面的监控;以人工智能和云处理技术赋能传统的互联网+信息化系统,以数字科技提升税务管理的精准性;并将全面采用电子发票的运行模式,在发票生成后即刻完成数据信息分析,大幅提升税收征管效率。

简单来说就是,利用 大数据 和 AI 技术,对纳税人的数据进行分析,从而实现更细颗粒度的监管。

影响#

具体影响无法量化的展现,但是根据大数据的特性,像以前一些私下转账的行为,现在都会被监管,从而影响到了一些个体户的开票行为。(以前以为私下转账不开票,税务局就无法监管到这笔收入,现在可能不行了

偷税漏税 和 合理避税#

偷税漏税和合法避税是两个不同的概念。

避税是合法的,这是与非法的偷税漏税根本的区别。避税是指纳税人在不违反税法规定的前提下,将纳税义务减至最低限度的行为。

偷税漏税则是指纳税人以不缴或者少缴应纳税款为目的,采取各种不公开的手段,隐瞒真实情况,欺骗税务机关的行为。

自由职业者 怎么合理避税#

核心需求:甲方需要自由职业者提供发票

梳理基本逻辑:自由职业者有哪些开票途径,这些开票途径需要缴纳的税点各是多少,其他一些软成本有哪些(租房等经营成本、注册成本、开票成本 等)

自由职业者有哪些开票途径#

1. 自然人代开发票#

自然人代开发票的申请流程如下:首先打开电子税务局网站后,选择【自然人用户】-以自然人的账号、密码登录;进入【我要办税】模块,点击【发票业务】-【普通发票代开】,进入后在此模块进行申请代开

但是,自然人代开发票有一定限制:每位自然人每月申请代开发票的次(份)数累计不得超过 3 次,在连续不超过 12 个月的期间内累计不得超过 24 次

1.1 劳务报酬的形式#

劳务报酬的形式 和 代开发票一样,都是通过个人所得税进行计算,所以这边将两个归为一类。但是 劳务报酬 会更方便一点,不需要每次申请代开发票。适用于长期稳定的外包劳务关系。

2. 个体户(工作室)开票 (查账征收、定期定额征收、核定税率征收)#

注册个体户,然后拿营业执照做税务登记审核,最后通过法人开票交税

个体工商户不用缴纳企业所得税

税款征收方式 分为 查账征收 和 核定征收

查账征收是指企业自己做好账目,然后税务局通过具体账目来征收税款。

核定征收是指税务局根据行业估计,核定 应税所得率 或者 应纳所得税额。参看 国家税务总局指导文件

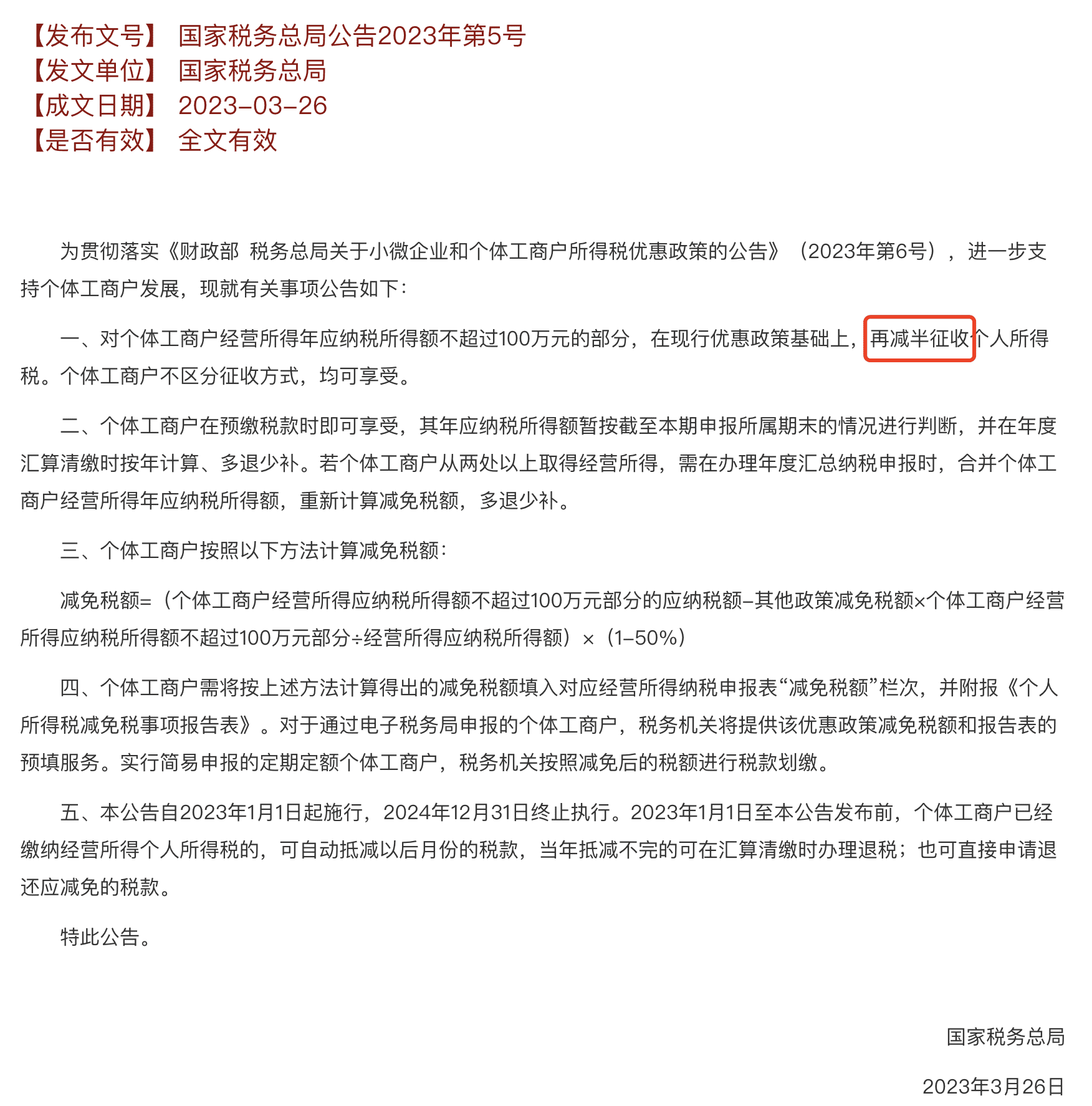

个体工商户纳税优惠政策:(仅对于 2023.5.30 时间节点,仅供参考#

- 对个体工商户经营所得年应纳税所得额不超过 100 万元的部分,在现行优惠政策基础上,再减半征收个人所得税。个体工商户不区分征收方式,均可享受。 参看 资料 2

查账征收#

税务局 核查依据是个体工商户的账簿记载,个体工商户先自行计算缴纳,事后经税务机关查账核实。

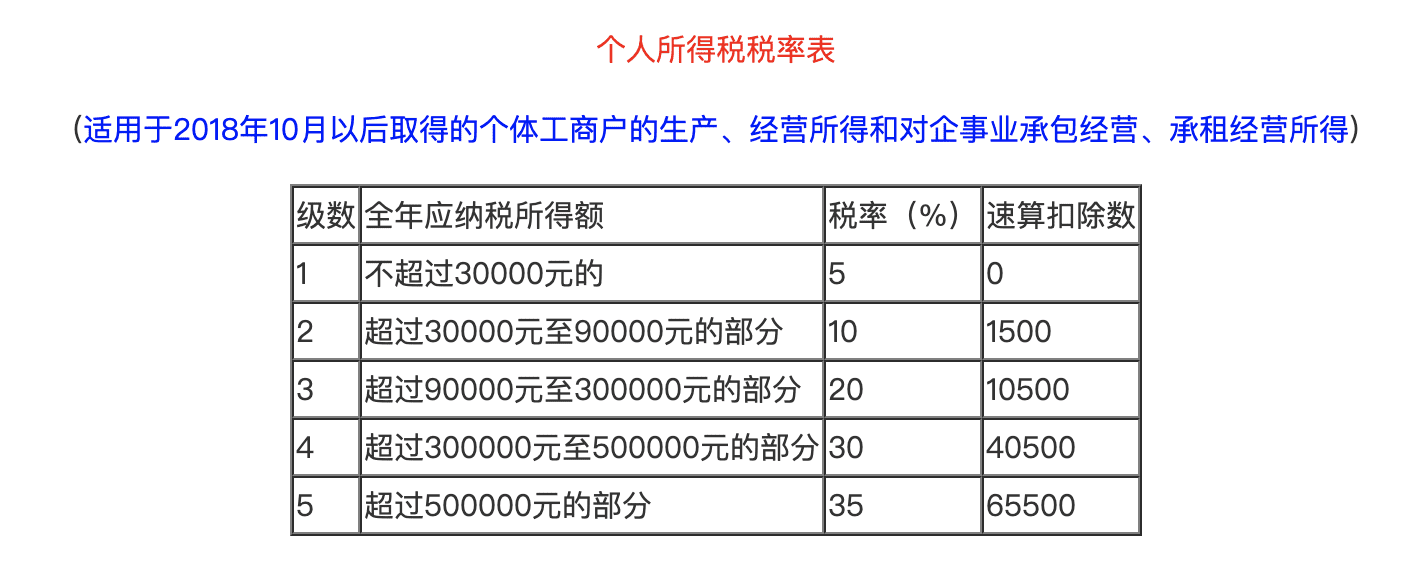

税务计算逻辑:根据个税规定,用每一年的收入总额减除成本、费用及损失后的余额,为应纳税所得额。税率为 5%—35%的超额累进税率。

所以查账征收的个体户 需要 做好 账簿记载。

核定征收#

核定征收 个体工商户可以根据核定应纳税额进行纳税申报和缴纳。

个体户核定征收 一般分为两种:定期定额征收 和 核定税率征收。参看 资料 5

定期定额征收 是指税务机关依照税法的有关规定,对个体经营者在一定经营地点、一定经营时期、一定经营范围内的应纳税经营额或所得额进行核定,并以此为计税依据确定其应纳税额。也就是说,个体经营者的经营收入在不超过一定金额情况下,都缴纳固定金额的税金。

核定税率征收 是指 税务机关应根据纳税人具体情况,对核定征收企业所得税的纳税人,核定应税所得率,并以 应纳税所得额=应税收入额 × 应税所得率 为计税依据确定其应纳税额

根据 国家税务总局指导文件 逻辑,来确定 使用哪种 征收方式:

第四条 税务机关应根据纳税人具体情况,对核定征收企业所得税的纳税人,核定应税所得率或者核定应纳所得税额。

具有下列情形之一的,核定其应税所得率:

(一)能正确核算(查实)收入总额,但不能正确核算(查实)成本费用总额的;

(二)能正确核算(查实)成本费用总额,但不能正确核算(查实)收入总额的;

(三)通过合理方法,能计算和推定纳税人收入总额或成本费用总额的。

纳税人不属于以上情形的,核定其应纳所得税额。

例如

这是 杭州市上城区税务局公布了 2023 年 1 月的个体工商户核定定额公告,其中包含了 个体工商户的 核定经营额 和 核定应纳税额。

个体户直接根据 核定应纳税额 进行 纳税。(为什么这些 核定应纳税额 都是 0?

3. 挂靠公司开票#

挂靠公司,通过公司开票,付给公司税费

各途径的税款对比#

注意:以下数据按照 杭州前端开发 平均工资 12140 元/月,杭州当前的税收政策 作为参考。具体数据请根据您的实际情况进行计算。

年收入为 12140 * 12 = 145680 元

| 税收类别 \ 途径 | 自然人代开发票 | 劳务合同 | 个体户-查账征收 | 个体户-定期定额 | 个体户-核定税率 | 挂靠公司开票 |

|---|---|---|---|---|---|---|

| 所得税 | 根据 附件 F1 计算,145680\*0.2-16920=12216 | 根据 附件 F2 F3 计算,145680\*0.2-10500=18636 18636\*0.5=9318 | 0(建议联系当地税务局确认) | |||

| 增值税 | 1% | 0 (30w/季度的免税额) | ||||

| 附加税 | - | - | ||||

| 软性成本 | 需手动申请代开,有开票次数限制,甲方代扣所得税 | 甲方代扣所得税 | 需手动法人开票,注册个体户成本 | |||

一些常见的问题#

1. 目前杭州个人代开发票 税点是多少的?1% 是什么情况#

这个 1% 指的是 增值税。除了增值税还需要缴纳个人所得税,这才是占比最大的税点

2. 问了几个本地税务公司,说办理 核定征收(定期定额)个体户可以开票不交税 是什么情况#

我又去 淘宝上找了几个税务公司咨询,也是说免 个税 和 增值税,从网上公示的核定征收公告里看,确实是 0 税率。但是我没有在网上找到相关政策。

为此特地联系了当地税务局,目前是有这样的政策的。小体量(年开票 20/30w)的个体户可以核定为定期定额征收,不需要缴纳 所得税 和 增值税。

建议致电所在地税务局咨询本地的定期定额税务政策。

3. 双定户需要年度汇算嘛#

双定户无需自主申报税务,也无需参与年度汇算清缴。